1. Co je poměr zvýšení/snížení hlasitosti?

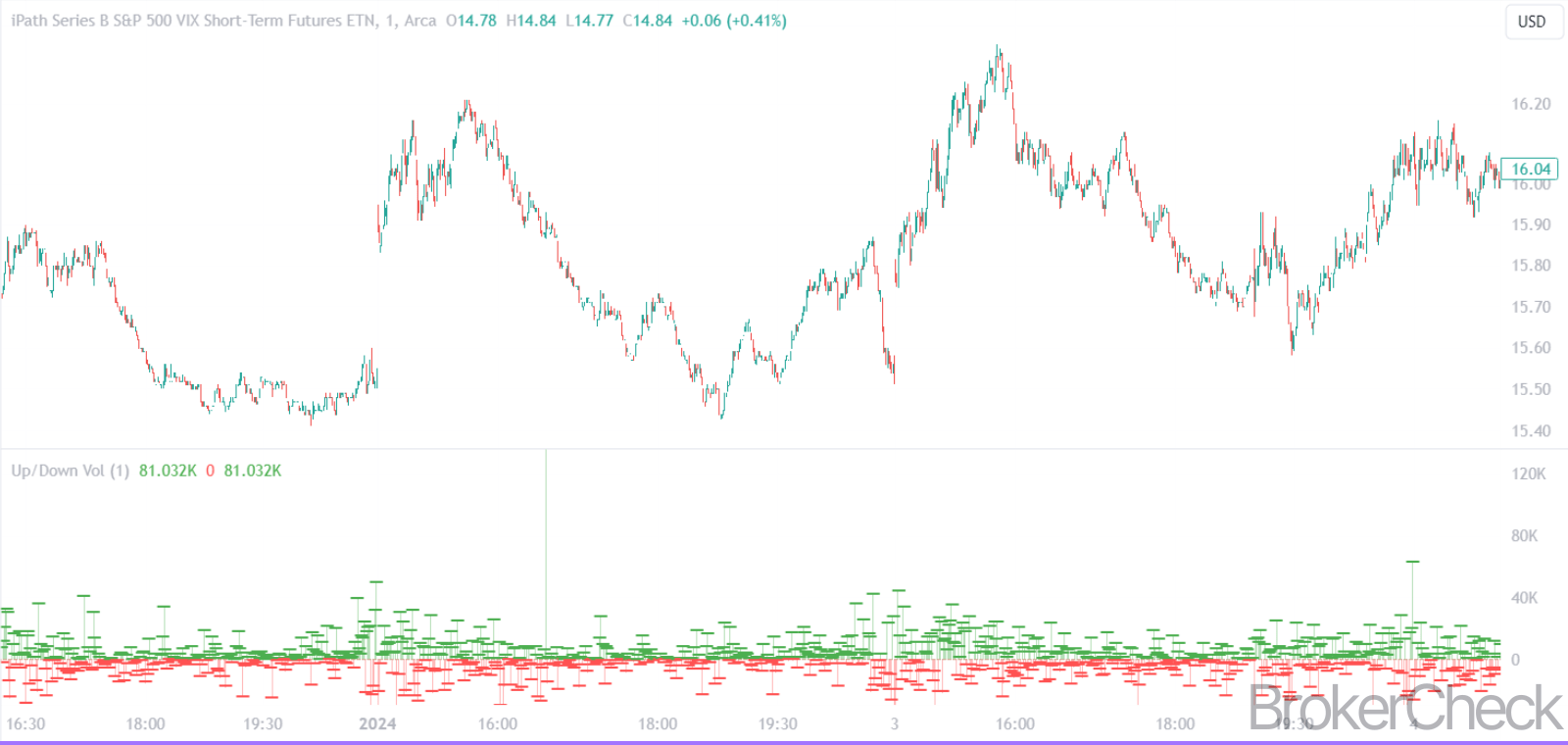

Projekt Poměr zvýšení/snížení hlasitosti je indikátor tržního sentimentu, který používá traders pochopit nákupní a prodejní tlak v daný obchodní den. Vypočítá se vydělením objemu akcií traded na uptics (cena stoupá) o objem akcií traded na downtics (cena klesá). Tento poměr poskytuje náhled na celkovou býčí nebo medvědí povahu účastníků trhu.

Například poměr větší než 1 naznačuje, že větší objem je spojen s rostoucími cenami, což naznačuje býčí sentiment. Naopak poměr méně než 1 znamená, že existuje větší objem při poklesu, což naznačuje medvědí sentiment. Když je poměr přesně 1, naznačuje neutrální trh, kde jsou nákupní a prodejní tlaky vyvážené.

2. Jak vypočítáte poměr zvýšení/snížení hlasitosti?

Pro výpočet Poměr zvýšení/snížení hlasitosti, mohou pomoci následující body traders:

2.1. Identifikace zvýšení hlasitosti a snížení hlasitosti

identifikace zvýšit hlasitost a snížit hlasitost je rozhodující pro efektivní využití poměru zvýšení/snížení hlasitosti. Zvýšit hlasitost se zaznamenává, když transakce probíhají za cenu vyšší než předchozí tradeoznačující dominanci kupujícího. Naopak, snížit hlasitost je přihlášen, když trades jsou prováděny za cenu nižší než předchozí transakce, což naznačuje kontrolu prodejce.

Chcete-li zjistit tyto objemy, traders zkoumat každý tradecena ve srovnání s předchozí trade. Trades za vyšší cenu než ta, která tomu předcházela, přispívají k nárůstu objemu, zatímco trades za nižší cenu přidávají ke snížení objemu. Trades vyskytující se za stejnou cenu jako předchozí trade jsou obvykle z této analýzy vyloučeny nebo jsou proporcionálně rozděleny mezi rostoucí a klesající objem na základě směru předchozího pohybu cen.

Sledování v reálném čase zvýšení a snížení hlasitosti umožňuje trader rychle reagovat na změny nálady na trhu. Například náhlý prudký pokles objemu může naznačovat blížící se pokles ceny, což vede k a trader zvážit krátkou pozici nebo opustit dlouhou pozici.

| Příklad časového rámce | Zvýšit hlasitost | Snížit hlasitost |

| V rámci dne (1 hodina) | 50,000 | 40,000 |

| Denní | 1,000,000 | 950,000 |

| Týdně | 4,500,000 | 4,000,000 |

2.2. Vzorec pro poměr nahoru/dolů

Poměr zvýšení/snížení hlasitosti se vypočítá vydělením součtu zvýšit hlasitost celkem snížit hlasitost v určitém časovém rámci. Vzorec je:

[ \text{Poměr zvýšení/snížení hlasitosti} = \frac{\text{Zvýšení hlasitosti}}{\text{Snížit hlasitost}} ]

Výstupem tohoto vzorce je číselná hodnota, která traders interpretovat jako signál tržní nálady. Hodnota nad 1 implikuje býčí sentiment, protože větší objem je spojen s růstem cen. Naopak hodnota pod 1 naznačuje medvědí sentiment s větším objemem spojeným s poklesem cen.

Příklad výpočtu:

| Den | Zvýšit hlasitost | Snížit hlasitost | Poměr zvýšení/snížení hlasitosti |

| 1 | 2,000,000 | 1,500,000 | 1.33 |

| 2 | 1,500,000 | 2,000,000 | 0.75 |

| 3 | 2,500,000 | 2,500,000 | 1.00 |

V tomto příkladu:

- On Den 1, poměr zvýšení/snížení hlasitosti 1.33 znamená, že při cenových vzestupech došlo k většímu objemu obchodů.

- On Den 2, poměr 0.75 demonstruje dominanci objemu obchodování při poklesu cen.

- On Den 3, poměr je 1.00, což ukazuje na rovnováhu mezi zvýšením a snížením hlasitosti.

2.3. Analýza různých časových rámců

Při analýze Poměr zvýšení/snížení hlasitosti v různých časových obdobích, traders dokáže zachytit spektrum tržních nálad, od krátkodobého hluku až po dlouhodobé trendy. Je klíčové pochopit, že důsledky tohoto poměru se mohou lišit v závislosti na tom, zda je aplikován na vnitrodenní, denní, týdenní nebo dokonce měsíční data. Každý časový rámec může vrhnout světlo na odlišné aspekty chování trhu a trader psychologie.

Krátkodobá intradenní analýza, například může být plná volatility a může odrážet okamžité reakce na zprávy nebo události na trhu. Zde může poměr divoce kolísat, což nabízí pohledy na trhavé reakce traders. V porovnání, dlouhodobější hodnocení týdenní nebo měsíční analýzy mají tendenci tyto krátkodobé odchylky vyhladit a často poskytují jasnější obraz základních trendů.

Srovnávací analýza různých časových rámců:

| Časové okno | Indikace trendu | Typický případ použití |

| Intraday | Krátkodobá volatilita | Den obchodování |

| Denní | Blízký termín spád | Swing obchodování |

| Týdně | Mezilehlé trendy | Obchodování pozic |

| Měsíčně | Dlouhodobé trendy | Strategická revize portfolia |

3. Jak používat poměr zvýšení/snížení objemu při obchodování?

Poměr zvýšení/snížení objemu v obchodování lze nastavit pomocí následujících bodů:

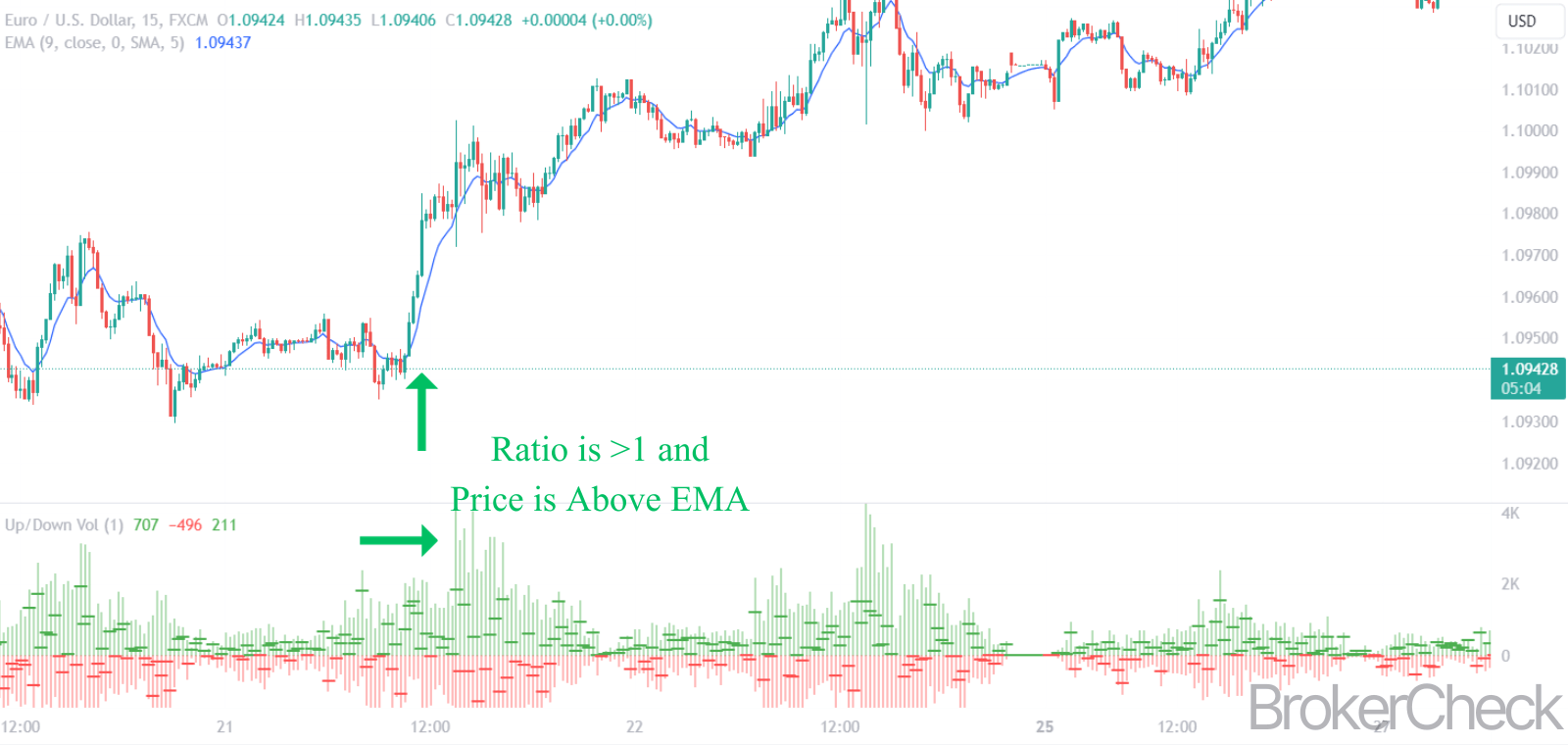

3.1. Rozpoznávání býčích a medvědích signálů

Býčí a medvědí signály jsou při obchodování stěžejní Poměr zvýšení/snížení hlasitosti je zásadním ukazatelem pro zjištění těchto trendů. Poměr konzistentně nad 1 může ukazovat na býčí trend, protože naznačuje, že většina objemu obchodování je spojena s růstem cen. Na druhé straně poměr pod 1 často signalizuje medvědí sentiment a odhaluje, že větší objem je spojen s klesajícími cenami.

Býčí ukazatele:

- Trvale vysoké poměry v určitém časovém rámci naznačují silný nákupní tlak.

- Náhlé skoky v hlasitosti, zejména pokud jsou doprovázeny pozitivními zprávami nebo událostmi na trhu, by mohly naznačovat začátek pohybu cen směrem nahoru.

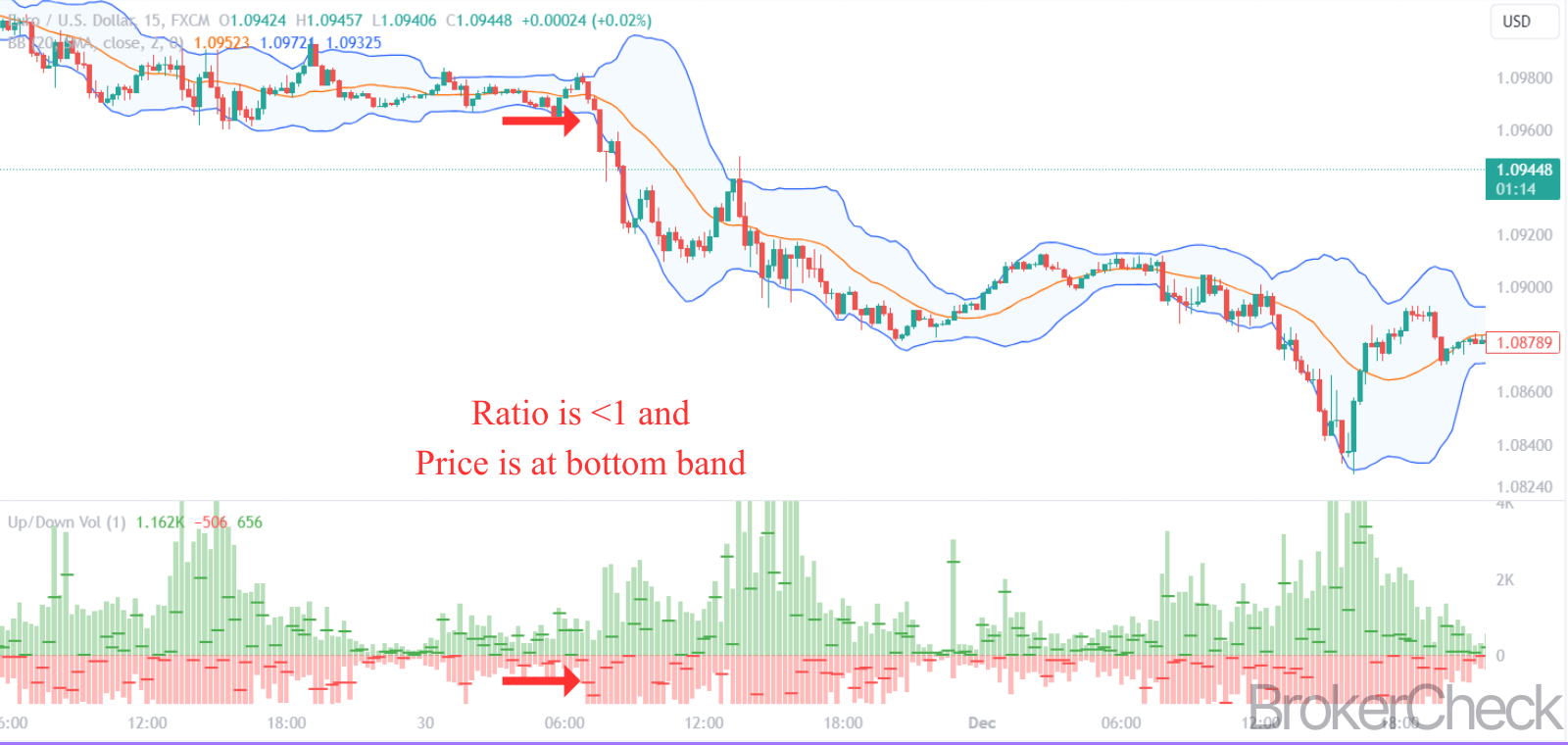

Medvědí indikátory:

- Trvale nízké poměry znamená trvalý prodejní tlak.

- Prudké zvýšení hlasitosti může signalizovat blížící se pokles ceny nebo obrácení vzestupného trendu.

Traders mohou využít poměr Up/Down Volume Ratio k informování o svých strategiích, ale je důležité, abyste si byli vědomi kontextu, ve kterém se tyto signály vyskytují. Relevance poměru je zesílena, když je v souladu s jinými technickými ukazateli a širšími trendy na trhu.

Příklad interpretace signálu:

| Poměr | Hlasitost | akční cena | Potenciální interpretace |

| 1.4 | Vysoký | Vypuknout | Silný býčí signál |

| 0.7 | Vysoký | Podpora porušení | Silný medvědí signál |

Integrací poměru s cenovou akcí – jako jsou proražení nad odporem nebo prolomení pod podporou –traders může získat další pohled na dynamiku trhu.

Navíc může informovat poměr hlasitosti nahoru/dolů riziko manažerská rozhodnutí. Vysoký poměr by mohl ospravedlnit přísnější stop loss řádu v očekávání pokračujícího vzestupného trendu, zatímco nízký poměr by mohl podnítit konzervativnější přístup k ochraně před potenciálními poklesy.

Vyrovnání řízení rizik:

- Vysoký poměr: Zvažte přísnější stop-lossy, abyste využili býčí dynamiku.

- Nízký poměr: Použijte širší stop-lossy nebo snižte velikost pozice, abyste zmírnili potenciální ztráty.

3.2. Kombinace s dalšími technickými indikátory

Při integraci Poměr zvýšení/snížení hlasitosti s dalšími technickými ukazateli, traders zdokonalují svou analýzu trhu a posilují rozhodovací procesy. Účinnost poměru se znásobí, když se použije spolu s nástroji, které měří sílu trendu, hybnost a potenciální zvraty.

klouzavé průměry jsou často spárovány s poměrem zvýšení/snížení hlasitosti. A jednoduchý klouzavý průměr (SMA) nebo exponenciální klouzavý průměr (EMA) může pomoci vyhladit cenová data k identifikaci převažujícího směru trendu. Když je poměr nahoru/dolů v souladu se směrem klouzavého průměru, může to posílit legitimitu trendu.

Oscilátory, Jako Relative Strength Index (RSI) or Stochastic, může poskytnout kontext k poměru uvedením podmínek překoupenosti nebo přeprodanosti. Například poměr nahoru/dolů nad 1 ve spojení s RSI pod 30 by mohl naznačovat potenciální obrat z medvědího na býčí trend.

Kombinace klíčových indikátorů:

- Poměr zvýšení/snížení hlasitosti + SMA/EMA: Potvrzuje směr trendu.

- Poměr zvýšení/snížení hlasitosti + RSI/Stochastic: Identifikuje podmínky překoupenosti/přeprodanosti.

MACD (Klouzavý průměr Konvergence Divergence) je dalším mocným nástrojem, který lze kombinovat s poměrem hlasitosti nahoru/dolů. Když MACD i poměr naznačují býčí růst, může to signalizovat silnou nákupní příležitost. Naopak medvědí signály z obou nástrojů mohou varovat před potenciálním výprodejem.

Bollinger kapely může také doplnit poměr Up/Down Volume Ratio poskytnutím náhledu do Volatilitu trhu a cenové hladiny ve vztahu ke směrodatným odchylkám. Vysoký poměr nahoru/dolů v blízkosti horního Bollingerova pásma by mohl naznačovat silný vzestupný trend, zatímco nízký poměr poblíž dolního pásma by mohl signalizovat sestupný trend.

Efektivní synergie indikátorů:

- Poměr zvýšení/snížení hlasitosti + MACD: Ověřuje hybnost.

- Poměr hlasitosti nahoru/dolů + Bollingerova pásma: Posuzuje volatilitu a sílu trendu.

Vzory grafů a cenová akce jsou zásadní pro interpretaci Up/Down Volume Ratio v kontextu struktury trhu. Průlomy nebo poruchy s odpovídajícími vysokými nebo nižšími poměry hlasitosti mohou poskytnout užitečné signály.

Praktické kombinace pro Trade Vstup:

| Indikátor | Poměr | akční cena | Síla signálu |

| klouzavé průměry | > 1 | Cena nad MA | Silný býčí |

| RSI/Stochastic | <1 | RSI > 70 | Silný medvědí |

| MACD | > 1 | MACD Crossover | Potvrzeno Bullish |

| Bollinger Bands | <1 | Cena v dolním pásmu | Potvrzeno Bearish |

3.3. Nastavení upozornění na poměr hlasitosti

Upozornění na poměr hlasitosti fungují jako systém včasného varování, který umožňuje traders preventivně upravit své pozice v reakci na měnící se dynamiku trhu. Upozornění jsou konfigurována na základě konkrétních prahové hodnoty objemového poměru které jsou považovány za významné pro tradestrategie r. Když poměr zvýšení/snížení hlasitosti překročí tyto přednastavené úrovně, trader obdrží upozornění, které může být výzvou k provedení a trade nebo provést hlubší analýzu.

Nastavení upozornění:

- Vyberte Výstražné prahy: Vyberte úrovně poměru, které odpovídají historickým údajům, které ukazují na významné pohyby trhu.

- Konfigurace parametrů výstrah: Zadejte zvolené prahové hodnoty do výstražného systému obchodní platformy.

- Určete typy výstrah: Rozhodněte se, jaký typ upozornění preferujete (např. e-mail, SMS, vyskakovací okno).

- Použít na příslušné časové rámce: Nastavte upozornění na časové rámce relevantní pro styl obchodování (vnitrodenní, denní atd.).

Příklad konfigurace výstrahy:

| Úroveň poměru | Typ upozornění | Časové okno | Výzva k akci |

| Nad 1.3 | Denní | Zkontrolujte zadání dlouhé pozice | |

| Pod 0.8 | SMS | Intraday | Zvažte odchod z dlouhých pozic |

Upozornění musí být přizpůsobena trader's konkrétní potřeby, s přihlédnutím k jejich toleranci vůči riziku, obchodnímu stylu a konkrétnímu trhu, na kterém obchodují. Klíčem je nastavit upozornění, která poskytují užitečné informace, spíše než přehlušující trader se zbytečnými upozorněními.

Optimalizace používání výstrah:

- Okamžitá reakce: Použijte upozornění pro podmínky vyžadující rychlou akci, jako jsou náhlé skoky hlasitosti.

- Potvrzení: Nastavit upozornění jako sekundární potvrzení pro signály od jiných technická analýza nástroje.

- Úpravy: Pravidelně kontrolujte a upravujte parametry výstrah, abyste zůstali v souladu s vyvíjejícími se podmínkami na trhu.

4. Jaká jsou omezení poměru zvýšení/snížení hlasitosti?

Projekt Poměr zvýšení/snížení hlasitosti je kvantitativní metrika poskytující náhled na sentiment trhu. Má však některá omezení, která jsou uvedena níže:

4.1. Falešné signály a hluk trhu

Projekt Poměr zvýšení/snížení hlasitosti je nástroj traders používá k rozpoznání tržních trendů, ale má to svá úskalí, zejména pokud jde o falešné signály a hluk trhu. Tyto falešné signály mohou vést tradejsou na scestí, což vede k akcím, které nemusí být v souladu se základními tržními podmínkami. Tržní hluk, sestávající z náhodných fluktuací, které nekorelují s dlouhodobými trendy, může tento problém zvětšit, zvláště když je poměr aplikován na kratší časové rámce.

Klíčové problémy s falešnými signály a tržním hlukem:

- Přehnaná reakce na krátkodobé události: Traders může nesprávně interpretovat krátkodobé nárůsty objemu jako trvalé trendy.

- Špatné čtení tržního sentimentu: Vysoký poměr hlasitosti nahoru/dolů může být zaměněn za býčí sentiment, pokud může být výsledkem jednorázové události nebo anomálie.

Abychom zmírnili rizika spojená s falešnými signály a hlukem trhu, traders často zaměstnávají Filtry nebo hledat potvrzení z jiných ukazatelů nebo tržních dat. Například a trader může počkat na další potvrzení trendu sledováním konzistentních úrovní poměrů po delší období, než provede a trade rozhodnutí.

Strategie proti falešným signálům:

- Použití filtrů: Použijte klouzavé průměry nebo jiné techniky vyhlazování na poměr, abyste snížili dopad odlehlých hodnot.

- Požadavek na potvrzení: Hledejte potvrzující signály z cenových akcí, jiných objemových ukazatelů nebo tržních fundamentů.

Příklad filtrování a potvrzení:

| Indikátor | Použit filtr | Dodatečné potvrzení | Výklad |

| Poměr zvýšení/snížení hlasitosti | 10denní SMA | Cena nad 50 dní MA | Spolehlivější býčí signál |

| Poměr zvýšení/snížení hlasitosti | 10denní SMA | Cena pod 50denní MA | Méně spolehlivé; doporučována opatrnost |

Traders by si také měli být vědomi toho načasování trades na základě signálů hlasitosti. Zacházení s údaji o objemu bez zohlednění kontextu může mít za následek neoptimální trade provedení. Hodnocení Up/Down Volume Ratio ve spojení s tržními cykly a nadcházejícími ekonomickými událostmi může zvýšit jeho efektivitu.

Úvahy o načasování pro Trades:

- Vyhýbání se ukvapeným rozhodnutím: Odolejte nutkání trade na náhlé změny poměru bez důkladné analýzy.

- Informovaný vstup a výstup: Čas trades, aby se shodovaly s podpůrnými tržními podmínkami a vyhýbaly se obdobím nadměrného hluku.

4.2. Vliv událostí na trhu

Události na trhu dramaticky ovlivňují Poměr zvýšení/snížení hlasitosti, což často vede k náhlým změnám v objemu obchodování, které mohou zkreslovat základní sentiment trhu. Události jako oznámení o výdělcích, rozhodnutí centrální bankynebo politický vývoj může způsobit výrazné skoky nebo poklesy objemu a dočasně zkreslit poměr.

Přímé dopady událostí na trhu:

- Zprávy o výdělcích: Často je doprovází prudký nárůst objemu, přičemž poměr odráží okamžitou reakci trhu, která nemusí být udržitelná.

- Ekonomické údaje: Data s velkým dopadem mohou vést k volatilnímu obchodování, přičemž poměr Up/Down Volume Ratio zaznamenává krátkodobé výkyvy v obou směrech.

- Geopolitické události: Nejistota nebo napětí mohou způsobit averzi k riziku na celém trhu, což často vede k vyššímu poklesu objemu a nižšímu poměru.

Traders musí rozlišovat mezi změnami objemu způsobenými skutečné posuny v sentimentu na trhu a ty, které jsou výsledkem přechodných událostí. Nárůst v poměru nahoru/dolů nemusí nutně signalizovat udržitelný vzestupný trend, pokud je čistě řízen událostmi. Naopak náhlý pokles poměru by mohl odrážet spíše prudkou reakci než skutečný medvědí obrat.

Analýza dopadu událostí na trhu:

- Umístění před událostí: Traders mohou předvídat potenciální výsledky a podle toho upravit své pozice, ovlivňovat objem a poměr.

- Reakce po události: Bezprostřední po události může dojít ke zvýšení objemu, protože trh asimiluje nové informace.

- Potvrzení dlouhodobého trendu: Je nezbytné sledovat, zda následná objemová a cenová akce potvrzuje nebo neguje počáteční pohyb řízený událostmi.

Příklad analýzy tržních událostí:

| Typ události | Okamžitý poměrový dopad | Období pozorování po události | Potvrzení dlouhodobého trendu |

| Zpráva o příjmech | Vysoká hlasitost (poměr > 1) | Dalších 5-10 obchodních dnů | Stabilizace ceny a objemu |

| Ekonomické vydání | Nízká hlasitost (poměr < 1) | Po 3-5 obchodních dnech | Pokračování nebo zrušení cenové akce |

4.3. Přesnost objemových dat

Přesnost objemových dat hraje klíčovou roli ve spolehlivosti Poměr zvýšení/snížení hlasitosti. Nesrovnalosti ve vykazování objemu mohou pocházet z různých zdrojů, jako jsou rozdíly ve výměnných datech, chyby ve vykazování nebo zpoždění v šíření dat. Tyto nepřesnosti mohou narušit poměr Up/Down Volume Ratio, což vede k dezinformovaným obchodním rozhodnutím.

Společné zdroje nepřesnosti:

- Nesrovnalosti při výměně: Rozdíly ve způsobu, jakým burzy vykazují údaje o objemu, mohou vést k nesrovnalostem.

- Hlášení chyb: Chyby při zadávání nebo zpracování dat mohou ovlivnit přesnost číselných údajů o objemu.

- Datové kanály: Latence nebo chyby v elektronických zdrojích dat mohou vést k zastaralým nebo nesprávným informacím.

Traders musí zajistit integritu objemových dat, na které spoléhají. To často zahrnuje použití více zdrojů dat pro křížové ověření informací nebo přihlášení k odběru renomovaných datových služeb známých svou přesností a včasností.

Kroky k zajištění přesnosti dat:

- Křížové ověření: Porovnejte objemová data mezi různými platformami nebo poskytovateli dat.

- Renomované zdroje: Použijte data ze zavedených, spolehlivých služeb tržních dat.

- Přístup v reálném čase: Využijte platformy, které nabízejí objemová data v reálném čase, abyste minimalizovali dopad zpoždění.

Příklad porovnání zdrojů dat:

| Zdroj dat | Nahlášený vyšší objem | Hlášený pokles hlasitosti | Vypočítaný poměr |

| Zdroj A | 150,000 | 100,000 | 1.5 |

| Zdroj B | 148,000 | 102,000 | 1.45 |

| Zdroj C | 152,000 | 98,000 | 1.55 |

Odkazem na více zdrojů, traders mohou identifikovat potenciální anomálie a dosáhnout přesnějšího zobrazení objemu trhu. Kromě toho je nezbytný výběr správného časového rámce, protože přesnost objemu může v průběhu obchodního dne kolísat. Špičkové obchodní hodiny obvykle poskytují nejspolehlivější data díky vyššímu likvidity a objemy transakcí.

Úvahy o časovém rámci pro přesnost objemu:

- Špičkové hodiny: Zaměřte se na období s vyšší obchodní aktivitou pro co nejpřesnější údaje o objemu.

- Mimo pracovní dobu: Buďte opatrní s údaji o objemu mimo hlavní obchodní seance, protože nižší likvidita může vést k nepřesnostem.

5. Co je třeba zvážit při integraci poměru nahoru/dolů do vaší obchodní strategie?

Při integraci Poměr zvýšení/snížení hlasitosti do vaší obchodní strategie je nezbytné vzít v úvahu následující:

5.1. Techniky řízení rizik

Důležité je efektivní řízení rizik traders zahrnující Poměr zvýšení/snížení hlasitosti do jejich strategií. K řízení expozice a zmírnění potenciálních ztrát lze použít různé techniky.

Klíčové techniky řízení rizik:

- Stop-Loss příkazy: Využijte příkazy stop-loss k automatickému odchodu z pozic na předem stanovených cenových úrovních, a tím omezte potenciální ztráty, pokud se trh pohybuje v rozporu s očekáváním.

- Dimenzování pozice: Přidělte kapitál pozicím na základě síly signálu poměru objemů a zajistíte, že velikost jakékoli dané trade je v poměru k trader tolerance rizika a velikost účtu.

Nastavení velikosti pozice a Stop-Loss konfigurace:

| Síla signálu | Velikost pozice (% kapitálu) | Stop-Loss (% ze vstupu) |

| Silný (poměr > 1.5) | 10% | 2% |

| Střední (1 < poměr < 1.5) | 5% | 3% |

| Slabé (poměr ≈ 1) | 2% | 5% |

diverzifikace je dalším zásadním aspektem řízení rizik. Tím, že nedáte všechna vejce do jednoho košíku, traders může snížit dopad chybného hovoru na základě poměru Up/Down Volume Ratio.

Složky strategie diverzifikace:

- Napříč třídami aktiv: Rozložte expozici mezi třídy aktiv, abyste se vyhnuli systémovým rizikům spojeným s jakoukoli jednotlivou třídou.

- V rámci tříd aktiv: Investujte do různých sektorů a nástrojů, abyste minimalizovali rizika specifická pro daný sektor nebo konkrétní nástroj.

Příklad alokace diverzifikovaného portfolia:

| Třída majetku | Sektor/nástroj | % přidělení |

| Akcie | Technika | 20% |

| Akcie | Zdravotní péče | 15% |

| Pevný příjem | Korporátní dluhopisy | 25% |

| Komodity | Gold | 10% |

| Forex | Hlavní měnové páry | 30% |

Nepřetržitý vzdělání a praxe umožnit traders přizpůsobit se měnícím se tržním podmínkám a zpřesnit aplikaci poměru Up/Down Volume Ratio.

Taktika neustálého zlepšování:

- Průzkum trhu: Udržujte si přehled o finančních zprávách, ekonomických ukazatelích a globálních událostech, které mohou ovlivnit dynamiku objemu.

- Zpětné testování: Použijte historická data k testování, jak by si vedl poměr Up/Down Volume Ratio, což pomůže identifikovat silné a slabé stránky strategie.

Backtesting Framework:

| Historické období | Počet Trades | Win Rate | Průměrný zisk/ztráta |

| Poslední 12 měsíců | 50 | 60% | 2.1% |

| Posledních 5 let | 250 | 55% | 1.8% |

5.2. Diverzifikace portfolia

Diverzifikace portfolia je základním kamenem zdravé obchodní strategie, zejména při integraci analytických nástrojů, jako je např Poměr zvýšení/snížení hlasitosti. Diverzifikace funguje jako taktika zmírňování rizika, rozděluje expozici mezi různé třídy aktiv a sektory, aby se minimalizoval dopad nepříznivých cenových pohybů v jakékoli jednotlivé investici.

Výhody diverzifikace:

- Snížení rizika: Investováním do různých aktiv může být negativní výkon jednoho vyrovnán pozitivním výkonem jiného.

- Řízení volatility: Diverzifikované portfolio obvykle zažívá nižší volatilitu, protože různá aktiva se často nepohybují v tandemu.

Diverzifikované portfolio se může bránit zavádějícím signálům, které by mohly vzniknout z poměru Up/Down Volume Ratio, zejména pokud je poměr ovlivněn krátkodobým hlukem trhu nebo událostmi. Tím, že se u všech obchodních rozhodnutí nebudete příliš spoléhat na jediný ukazatel, traders se může lépe orientovat ve složitém tržním prostředí.

Rozdělení strategie diverzifikace:

- Diverzita třídy aktiv: Zahrňte směs zásoby, dluhopisy, komodity a měny, aby byly izolovány proti otřesům specifickým pro trh.

- Odvětvová rozmanitost: Rozložte investice do více sektorů, jako jsou technologie, zdravotnictví, finance a energetika.

- Geografická rozmanitost: Přidělte finanční prostředky na mezinárodní trhy, abyste mohli přijmout reklamuvantage měnících se hospodářských cyklů a snižují rizika specifická pro jednotlivé země.

Příklad alokace aktiv:

| Typ aktiva | Přidělení |

| Akcie | 40% |

| Pevný příjem | 30% |

| Komodity | 15% |

| Hotovost/Peněžní ekvivalenty | 5% |

| Cryptocurrencies | 10% |

Diverzifikace by navíc měla být dynamická a odrážet změny tržních podmínek, ekonomických ukazatelů a jednotlivých finančních cílů. Pravidelné vyvažování portfolia zajišťuje udržení požadované úrovně diverzifikace.

Strategie rebalancování:

- Pravidelná kontrola: Posuďte a upravte složení portfolia podle pravidelného plánu, například čtvrtletně nebo ročně.

- Rebalancing na základě prahu: Implementujte změny, kdykoli se třída aktiv odchýlí od své cílové alokace o předem stanovené procento.

Rebalancování parametrů:

| Třída majetku | Cílová alokace | Spouštěč obnovení rovnováhy |

| Akcie | 40% | ± 5% |

| Pevný příjem | 30% | ± 5% |

| Komodity | 15% | ± 3% |

| Hotovost/Peněžní ekvivalenty | 5% | ± 2% |

| Cryptocurrencies | 10% | ± 2% |

5.3. Průběžné vzdělávání a praxe

Neustálé vzdělávání a praxe jsou pro to nepostradatelné traders s cílem využít Poměr zvýšení/snížení hlasitosti účinně. Finanční trhy jsou ve stavu neustálého vývoje a s tím, jak se mění globální ekonomická krajina, objevují se nové vzorce a chování. TradeMusí se zavázat, že se budou učit a přizpůsobovat své strategie, aby si udrželi konkurenční výhodu.

Průběžné vzdělávání a praxe:

- Zůstaňte informováni: Pravidelně se zapojujte do nejnovějších finančních průzkumů, zpráv a odborných analýz, abyste porozuměli faktorům ovlivňujícím změny objemu a sentiment trhu.

- Vylepšení dovedností: Rozvíjejte hlubší porozumění technické analýze a poměru Up/Down Volume Ratio účastí na workshopech, webinářích a kurzech nabízených zkušenými profesionály.

- Praxe a zdokonalování: Použijte obchodní simulace a obchodování s papíry k zdokonalování dovedností bez finančního rizika, což umožňuje experimentovat s poměrem nahoru/dolů v různých tržních scénářích.

Výhody kontinuálního vzdělávání:

- Přizpůsobivost: Schopnost rychle se přizpůsobit obchodní strategie v reakci na změny trhu.

- Informované rozhodování: Vylepšená schopnost přijímat rozhodnutí na základě komplexního pochopení dynamiky trhu.

- Důvěra: Zvýšená důvěra v používání poměru nahoru/dolů, podpořená pevným základem znalostí a praxe.

Strategie pro efektivní praxi:

- Zpětné testování: Vyhodnoťte efektivitu Up/Down Volume Ratio pomocí historických dat pro simulaci minulých tržních podmínek.

- Obchodování papír: Spustit trades v bezrizikovém prostředí využívající tržní data v reálném čase k testování strategií bez skutečného kapitálu v sázce.

- Posouzení výkonu: Pravidelně analyzujte obchodní výkon, abyste identifikovali oblasti pro zlepšení a ověřili účinnost poměru Up/Down Volume Ratio v rámci obchodní strategie.

Příklad plánu vzdělávání a praxe:

| Činnost | Frekvence | Objektivní |

| Recenze finančních zpráv | Denní | Zůstaňte aktuální s trendy na trhu |

| Kurz technické analýzy | Čtvrtletní | Zlepšit analytické dovednosti |

| Simulace obchodování | Měsíčně | Testujte a zdokonalujte obchodní strategie |

| Analýza výkonnosti strategie | Dvakrát ročně | Vyhodnoťte účinnost a proveďte úpravy |