1. Pochopení rizika likvidity

Ve vzrušujícím světě forex, krypto a CFD obchodování, Likvidita Riziko je termín, který vzbuzuje respekt a porozumění. Odkazuje na potenciální scénář, kdy investor není schopen provést obchodní operace rychle kvůli nedostatku účastníků trhu ochotných koupit nebo prodat aktivum. To může vést ke značným ztrátám, zejména na volatilních trzích, kde se ceny mohou výrazně pohybovat v krátkém časovém úseku.

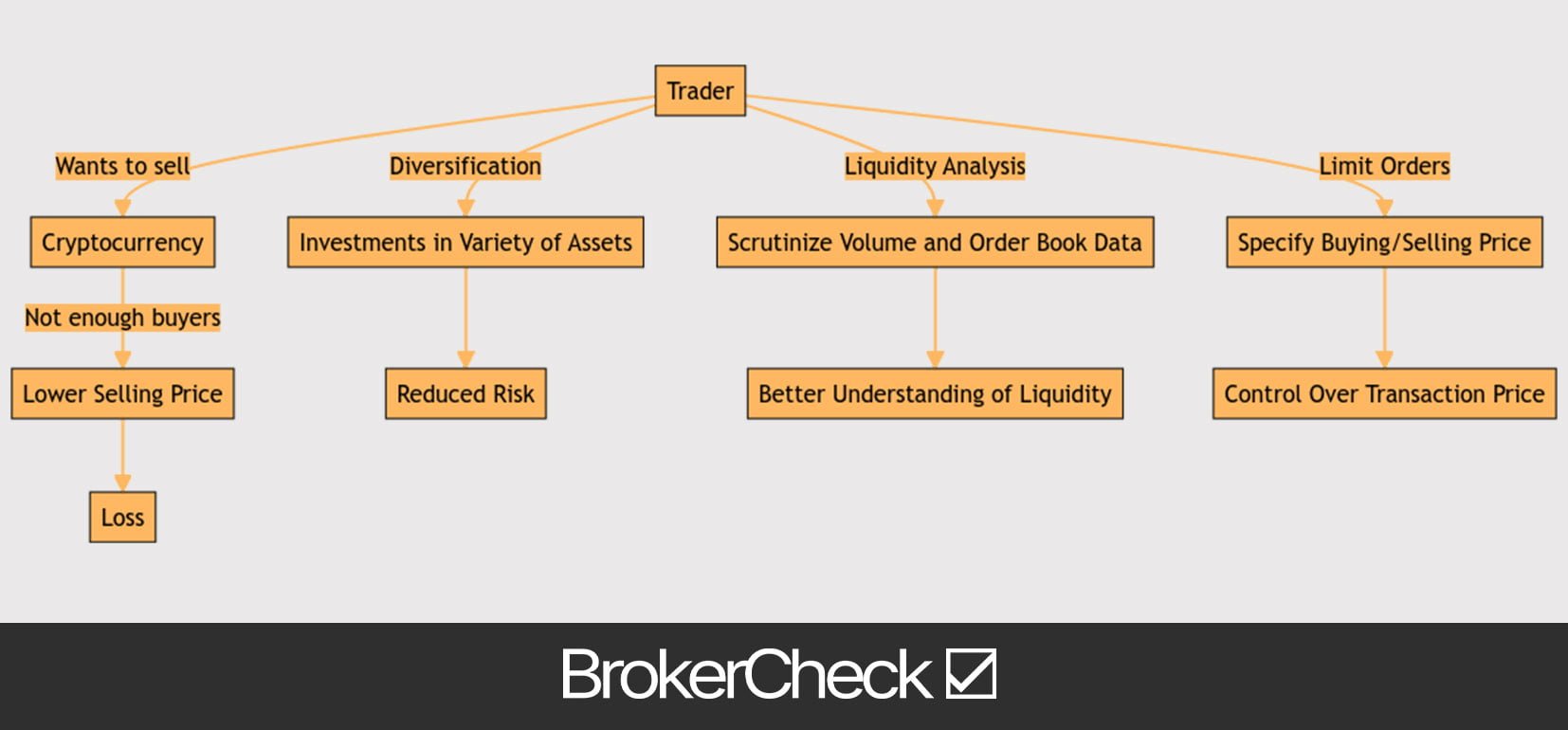

Pro ilustraci uvažujme a trader, který chce prodat velký objem konkrétní kryptoměny. Pokud v té době není na trhu dostatek zájemců, trader může být nucen prodat za nižší cenu, než je žádoucí, nebo v horším případě nebude schopen prodat vůbec. Toto je klasický příklad rizika likvidity v akci.

Nyní je řízení rizika likvidity uměním a vědou samo o sobě. Je to jemný balancující akt, který vyžaduje jak strategické myšlení, tak taktické provedení. Zde je několik běžných strategií traders zaměstnávají:

- diverzifikace: Rozložením investic do různých aktiv, traders může snížit riziko spojené s tím, že se jakékoli jednotlivé aktivum stane nelikvidním.

- Analýza likvidity: Traders často prověřují údaje o objemu a knize objednávek, aby posoudily likviditu aktiva. Vyšší objemy obchodů obecně naznačují lepší likviditu.

- Limit objednávek: Pomocí limitních příkazů traders mohou specifikovat cenu, za kterou jsou ochotni koupit nebo prodat aktivum, a tím zmírnit riziko, že budou muset obchodovat za nevýhodné ceny.

Je však důležité si uvědomit, že i když tyto strategie mohou pomoci řídit riziko likvidity, nemohou je zcela eliminovat. V rychle se měnícím a nepředvídatelném světě obchodování bude riziko likvidity vždy číhající proměnnou. Ale se správným pochopením a strategiemi traders tuto šelmu jistě do značné míry dokáže zkrotit.

1.1. Definice rizika likvidity

Ve složité tapisérii finančních trhů, Riziko likvidity stojí jako rozhodující vlákno. Je to termín, který nemusí být tak okázalý jako 'crypto boom' nebo 'forex přepětí“, ale jeho význam je nepopiratelný. Ve své nejjednodušší podobě se riziko likvidity týká potenciálních potíží, kterým může investor čelit, když se snaží koupit nebo prodat aktivum, aniž by došlo k významné změně jeho ceny.

Toto riziko je klíčovým faktorem v oblastech forex, krypto a CFD obchodování. Na těchto trzích je likvidita jako životodárná míza, která zajišťuje hladké transakce a spravedlivé ceny. Když se však likvidita sníží, trhy se mohou stát volatilními traders se mohou ocitnout neschopné provést trades za jejich požadované ceny.

Zvažte scénář, kdy vlastníte značné množství konkrétní kryptoměny. Pokud trh pro tuto kryptoměnu náhle vyschne, zůstane vám v držení aktivum, které nemůžete prodat, aniž byste způsobili drastický pokles jeho ceny. Toto je klasický příklad rizika likvidity.

Pochopení rizika likvidity je důležitou součástí úspěšného obchodování. Nejde jen o to zaznamenat další velký trend nebo provést správný call na měnovém páru. Je to také o pochopení základních mechanismů trhu a připravenosti na výzvy, které představují.

1.2. Druhy rizika likvidity

V rozsáhlém, složitém světě forex, krypto a CFD obchodování, pochopení nuancí rizika likvidity je zásadní. Na vaši obchodní strategii mohou mít vliv dva hlavní typy rizika likvidity: Riziko tržní likvidity a Riziko likvidity financování.

Riziko tržní likvidity odkazuje na možnost, že investor nemusí být schopen koupit nebo prodat finanční nástroj, když si to přeje, nebo v dostatečném množství, kvůli nedostatečné obchodní aktivitě na trhu. Toto riziko se může projevit ve dvou různých formách: Riziko specifické pro aktiva a Systémové riziko.

Riziko specifické pro aktiva se týká scénáře, kdy je likvidita konkrétního aktiva ovlivněna změnami ve vnitřních charakteristikách aktiva. Pokud například společnost zveřejní neuspokojivé zprávy o výnosech, může to ovlivnit likviditu jejích akcií.

systémové riziko, na druhé straně jde o situaci, kdy dochází k vysychání likvidity na celém trhu nebo jeho významné části, často v důsledku makroekonomických událostí. Finanční krize z roku 2008 je klasickým příkladem systémového rizika.

Riziko likvidity financování, mezitím se zabývá možností, že investor nemusí být schopen dostát svým krátkodobým finančním závazkům. TradeSpolečnosti čelí tomuto riziku, když nemohou zajistit dostatek hotovosti nebo prodat aktiva dostatečně rychle, aby splnily své finanční závazky. Toto riziko je zvláště důležité při obchodování s pákovým efektem, kde traders používají vypůjčené prostředky k posílení svých obchodních pozic.

Obě tato rizika zdůrazňují důležitost komplexního porozumění riziku likvidity při obchodování. Uchopením těchto pojmů traders se mohou lépe orientovat na dynamických finančních trzích a potenciálně zmírnit některá rizika spojená s jejich obchodními aktivitami.

1.3. Význam rizika likvidity v Forex, krypto a CFD obchodování

Ve světě s vysokými sázkami Forex, krypto a CFD obchodování, pochopení a řízení rizika likvidity je nanejvýš důležité. Riziko likvidity je finanční riziko, že za určité období bude daný finanční nástroj, cenný papír popř zboží nemůže být traded dostatečně rychle na trhu, aniž by to ovlivnilo tržní cenu.

V říši Forex obchodování se riziko likvidity může projevit dvěma způsoby: likvidita aktiv a likvidita financování. Likvidita aktiv označuje schopnost prodat měnový pár, aniž by došlo k výrazné změně jeho ceny. Mezitím likvidita financování představuje snadnost, s jakou traders mohou plnit své finanční závazky, jako např okraj požadavky, aniž by došlo k významným ztrátám.

- Forex tradeSpolečnosti musí vždy bedlivě sledovat likviditu měnových párů, se kterými obchodují, protože nízká likvidita může vést ke zvýšení spreadů a potenciálně významným ztrátám.

- TradeMusí také zajistit, aby měli dostatečné finanční prostředky, aby splnili své požadavky na marži, protože pokud tak neučiní, může to vést k nucené likvidaci jejich pozic.

Ve světě krypto a CFD při obchodování je význam rizika likvidity stejně prvořadý. Kryptoměny a CFDs jsou obvykle volatilnější než tradiční Forex měnové páry, což může vést k větším cenovým výkyvům a zvýšenému riziku likvidity.

- Crypto tradeSpolečnosti musí mít na paměti likviditu konkrétní kryptoměny, se kterou obchodují, protože nízká likvidita může vést ke zvýšené volatilitě cen a potenciálním ztrátám.

- CFD tradeJe třeba sledovat likviditu podkladového aktiva, protože nízká likvidita může vést k výrazným cenovým mezerám a potenciálu prokluzu.

Na všech těchto trzích účinné řízení rizika likvidity zahrnuje pečlivé sledování tržních podmínek, pečlivé dimenzování pozic a používání příkazů stop-loss k omezení potenciálních ztrát. Pochopením a efektivním řízením rizika likvidity traders mohou zvýšit své šance na úspěch v rychle se měnícím a často nepředvídatelném světě Forex, krypto a CFD obchodování.

2. Příklady rizika likvidity

První příklad rizika likvidity, že traders se často setkávají je v Forex trh, Forex trh se svou obrovskou velikostí a nepřetržitým provozem je často považován za vysoce likvidní. Likvidita se však může drasticky měnit v závislosti na měnovém páru a denní době. Například hlavní měnové páry jako EUR / USD nebo USD/JPY budou mít vysokou likviditu, zatímco méně oblíbené páry, jako jsou exotické páry zahrnující měny rozvíjejících se trhů, mohou být méně likvidní. To může vést k širším rozpětím mezi nabídkou a poptávkou, což bude dražší traders pro vstup nebo výstup z pozic.

- Obchodní hodiny: Likvidita v EU Forex trh se také mění s obchodními hodinami. Během překrývání londýnských a newyorských obchodních seancí je likvidita na vrcholu. Během asijské seance, kdy jsou tyto hlavní trhy uzavřeny, však může likvidita výrazně klesnout.

Druhý příklad lze nalézt v Cryptocurrency trhu. Přestože kryptotrh funguje 24/7, stále podléhá riziku likvidity. Na rozdíl od tradičních trhů je kryptotrh vysoce volatilní a roztříštěný.

- Volatilita trhu: Vysoká volatilita může vést k náhlým změnám cen, což ztěžuje traders koupit nebo prodat velké množství kryptoměn, aniž by to výrazně ovlivnilo cenu.

- Fragmentace trhu: Krypto aktiva jsou traded na mnoha burzách, z nichž každá má svou vlastní likviditu. Pokud tradeKryptoaktiva společnosti r jsou na burze s nízkou likviditou, může být pro ně těžké prodat svá aktiva za příznivou cenu.

Třetím příkladem je CFD trh. CFDs jsou odvozené produkty, které umožňují traders spekulovat na pohyb ceny aktiva, aniž by toto aktivum vlastnil. Nicméně, protože CFDPokud jsou závislé na podkladovém aktivu, jsou neodmyslitelně vystaveny riziku likvidity.

- Likvidita podkladových aktiv: Pokud má podkladové aktivum nízkou likviditu, může to vést k výraznému poklesu ceny CFD. To může mít za následek traders vstupující nebo vystupující trades cenami výrazně odlišnými, než zamýšleli.

V každém z těchto příkladů může riziko likvidity ovlivnit a trader schopnost vykonat tradeje efektivní a může ovlivnit jejich obchodní výsledky. Pro úspěšné obchodování je proto klíčové pochopení a řízení rizika likvidity.

2.1. Forex Obchodní a likvidní riziko

V říši Forex obchodování, koncept riziko likvidity nabývá jedinečného a zásadního významu. Traders, jak nováčci, tak zkušení, musí pochopit, že toto riziko je nedílnou součástí obchodního procesu. Likvidita, zjednodušeně řečeno, odkazuje na schopnost koupit nebo prodat měnový pár, aniž by došlo k výrazné změně jeho ceny a aniž by to ovlivnilo stabilitu trhu.

Forex, který je největším a nejlikvidnějším trhem na světě, obecně nabízí vysokou likviditu. To však neznamená, že je imunní vůči riziku likvidity. Některé situace mohou vést k a krize likvidity na trhu. Mohou způsobit například velká ekonomická oznámení traders se zdržely vstupu na trh, což by vedlo k dočasnému poklesu likvidity. Podobně může likvidita klesat i v době mimo trh nebo při zavření velkých finančních center.

Vliv rizika likvidity v Forex obchodování může být významné. Může to vést k:

- Skluz: To je, když a trade se provádí za jinou cenu, než se očekávalo. Na vysoce likvidním trhu jsou objednávky vyřizovány za požadovanou cenu. V situaci nízké likvidity však nemusí být objednávky splněny za požadovanou cenu, což vede ke skluzu.

- Zvýšené spready: Nízká likvidita má často za následek vyšší náklady na spread. To je proto, že brokers rozšiřují spready, aby zmírnily své riziko v podmínkách nízké likvidity.

- Tržní mezera: K tomu dochází, když ceny přeskakují z jedné úrovně na druhou bez jakékoli trades vyskytující se mezi tím. Je častější v podmínkách nízké likvidity a může významně ovlivnit a tradepozice r.

Chcete-li řídit riziko likvidity, traders může přijmout několik strategií. Patří mezi ně udržování diverzifikovaného portfolia, používání zastavit ztrátya obchodování v době špičky trhu, kdy je likvidita obvykle vysoká. dále tradeSpolečnosti by také měly držet krok s významnými ekonomickými událostmi a podle toho upravit své obchodní strategie, aby minimalizovaly potenciální riziko likvidity.

2.2. Obchodování s kryptoměnami a riziko likvidity

Ve vzrušujícím světě obchodování s kryptoměnami koncept riziko likvidity dostává zcela nový rozměr. Na rozdíl od tradičních finančních trhů funguje trh s kryptoměnami 24/7, což vede k potenciálním výkyvům likvidity v kterýkoli daný okamžik. To znamená, že snadnost, s jakou můžete nakupovat nebo prodávat svá digitální aktiva, aniž by to ovlivnilo tržní cenu, je fenomén známý jako likvidita trhu, se může výrazně lišit.

- Volatilita trhu: Trh s kryptoměnami je notoricky volatilní, s cenami schopnými výrazných výkyvů během krátkých období. Tato volatilita může vést k riziku likvidity, protože náhlý pokles ceny kryptoměny může způsobit traders k prodeji, čímž se sníží likvidita tohoto konkrétního aktiva.

- Popularita aktiv: Likvidita kryptoměny také do značné míry závisí na její oblíbenosti. Zavedené kryptoměny jako Bitcoin a Ethereum mívají vyšší likviditu než novější, méně známé digitální měny. Proto může obchodování s méně populárními kryptoměnami vystavit tradevyšší riziko likvidity.

- Regulační změny: Regulační prostředí pro kryptoměny se stále vyvíjí. Jakékoli náhlé změny v regulacích mohou vyvolat změnu sentimentu na trhu, což vede ke snížení likvidity. Pokud se například velká ekonomika rozhodne zakázat kryptoměny, mohlo by to vést k výraznému výprodeji a odpovídajícímu poklesu likvidity trhu.

Řízení rizika likvidity při obchodování s kryptoměnami vyžaduje důkladné pochopení dynamiky trhu a robustní strategii řízení rizik. Diverzifikace vašeho krypto portfolia, udržování kroku s trendy na trhu a regulačními změnami a používání nástrojů pro řízení rizik, jako jsou příkazy stop-loss, může pomoci zmírnit riziko likvidity. Je však důležité si uvědomit, že i když tyto strategie mohou pomoci, nemohou zcela eliminovat riziko likvidity. jako takový, tradeSpolečnosti by měly být vždy připraveny na potenciální riziko likvidity při obchodování s kryptoměnami.

2.3. CFD Obchodní a likvidní riziko

Když přijde na svět CFD obchodování, koncept riziko likvidity dostává jedinečný rozměr. To je z velké části způsobeno tím, že CFDs, nebo Contracts for Difference, jsou derivátové obchodní nástroje, které umožňují traders spekulovat na rostoucí nebo klesající ceny rychle se pohybujících globálních finančních trhů.

Riziko likvidity in CFD obchodování se týká potenciální obtížnosti a trader může čelit při pokusu o vstup nebo výstup z pozice za požadovanou cenu kvůli nedostatku účastníků trhu ochotných trade za tu cenu. Riziko se zintenzivňuje na volatilních trzích, kde může docházet k rychlým cenovým pohybům, odcházejícím traders nelze provést trades v preferovaných cenových bodech.

- Volatilita trhu: Vysoká volatilita často vede k výrazným cenovým mezerám, které mohou mít za následek tradejsou prováděny za horší cenu, než bylo zamýšleno, čímž se zvyšuje riziko likvidity.

- Nízký objem obchodování: CFDObchodníci s nízkými objemy obchodů mívají vyšší rozpětí mezi nabídkou a poptávkou, což může ztížit situaci trader nakupovat nebo prodávat bez ovlivnění ceny.

- Otevírací doba: Obchodování mimo hodiny primárního trhu může také zvýšit riziko likvidity, protože může být méně účastníků, kteří by přešli na druhou stranu trade.

Aby bylo možné řídit riziko likvidity v CFD obchodování, traders mohou zvážit strategie, jako je nastavení stop-loss příkazů k omezení potenciálních ztrát, diverzifikace svého portfolia za účelem rozložení rizika na více aktiv nebo trhů a vyhýbání se obchodování na nelikvidních trzích nebo v dobách vysoké volatility. Měli by také zůstat informováni o novinkách a událostech na trhu, které by mohly ovlivnit likviditu jejich vybraných obchodních nástrojů.

Stojí za zmínku, že zatímco riziko likvidity je významným aspektem CFD obchodování, je také nedílnou součástí každého finančního trhu. Pochopení a řízení tohoto rizika je proto pro každého zásadní dovedností trader, bez ohledu na třídu aktiv, se kterou se zabývají.

3. Řízení rizika likvidity

Pohyb v kalných vodách rizika likvidity může být skličující úkol, ale se správnými nástroji a strategiemi se to stane zvládnutelným aspektem vaší obchodní cesty. Prvním krokem při řízení rizika likvidity je porozumět své expozici. To zahrnuje identifikaci aktiv ve vašem portfoliu, která jsou náchylná k riziku likvidity. Může se jednat o aktiva, která je obtížné rychle prodat, nebo taková, která by při prodeji pod tlakem utrpěla značné ztráty.

Dále je to zásadní diverzifikovat své portfolio. Držení různých aktiv může pomoci zmírnit dopad rizika likvidity. Je to proto, že pokud se jedno aktivum stane nelikvidním, stále máte další aktiva, která lze rychle přeměnit na hotovost. Diverzifikace napříč různými třídami aktiv, sektory a geografickými regiony může pomoci rozložit riziko.

Sestavení krizového plánu je dalším zásadním krokem v řízení rizika likvidity. Tento plán by měl nastínit kroky, které byste podnikli v případě krize likvidity. Mohlo by to zahrnovat strategie, jako je prodej určitých aktiv, získání dalších finančních prostředků nebo dočasné zastavení obchodních aktivit.

Konečně, sledování tržních podmínek pravidelně vám může pomoci udržet si náskok před potenciálními problémy s likviditou. To zahrnuje sledování tržních trendů, ekonomických ukazatelů a zpráv, které by mohly ovlivnit likviditu aktiv. Implementace těchto strategií vám může pomoci efektivně řídit riziko likvidity. Je však důležité si uvědomit, že řízení rizik není jednorázový úkol, ale trvalý proces, který vyžaduje ostražitost a přizpůsobivost. V dynamickém světě forex, krypto a CFD obchodování, zůstat informován a připraven je klíčem k orientaci v riziku likvidity a optimalizaci vašeho obchodního výkonu.

3.1. Nástroje pro řízení rizika likvidity

V dynamickém světě forex, krypto a CFD obchodování, řízení rizika likvidity je prvořadé. Ale jak to udělat efektivně? Odpověď spočívá ve využití správných nástrojů.

Prognóza peněžních toků je jednou z nejúčinnějších zbraní ve vašem arzenálu. Umožňuje vám předvídat příliv a odliv hotovosti vaší společnosti a pomáhá vám předvídat potenciální problémy s likviditou. Tento nástroj může být tak složitý nebo jednoduchý, jak potřebujete, se sofistikovanějšími verzemi zahrnujícími proměnné, jako jsou budoucí tržní podmínky a úrokové sazby.

Dalším mocným nástrojem je Analýza likviditní mezery. Tato technika zahrnuje porovnávání vašich aktiv a pasiv v různých časových horizontech, abyste identifikovali potenciální mezery v likviditě. Je to trochu jako finanční předpověď počasí, která vám dává představu o potenciálních „bouřích“ na obzoru, takže se můžete podle toho připravit.

Stresové testování je také neuvěřitelně užitečné. To zahrnuje simulaci nejhorších scénářů, abyste viděli, jak by se vaše likvidita udržela. Je to trochu jako požární cvičení pro vaše finance, které vám pomůže identifikovat slabá místa a provést nezbytné úpravy.

Konečně je tu Poměr krytí likvidity (LCR). Jedná se o regulační nástroj, který zajišťuje, že máte odpovídající zásobu nezatížených vysoce kvalitních likvidních aktiv (HQLA), která lze převést na hotovost, aby uspokojily vaše potřeby likvidity pro 30 kalendářní denní stresový scénář.

Tyto nástroje nejsou jen pro velké korporace. Dokonce i individuální traders mohou těžit z pochopení a aplikace těchto pojmů. Takže, ať už jste ostřílení tradeNebo právě začínáte, tyto nástroje vám mohou pomoci zorientovat se v rozbouřených vodách rizika likvidity forex, krypto a CFD obchodování.

3.2. Význam řízení rizika likvidity v obchodování

V nestálém světě forex, krypto a CFD obchodování, pochopení a řízení rizika likvidity je prvořadé. Riziko likvidity odkazuje na neschopnost provádět transakce za požadované ceny kvůli nedostatku účastníků trhu, kteří by to chtěli trade za ty ceny. To může vést ke značným ztrátám, zejména na rychle se pohybujících trzích, kde se ceny mohou rychle měnit.

Jedním z klíčových aspektů řízení rizika likvidity je diverzifikace. Rozložením svých investic do různých aktiv můžete zmírnit potenciální dopad vysychání likvidity jednoho aktiva. Pokud například silně investujete do konkrétní kryptoměny a její likvidita náhle klesne, vaše portfolio může utrpět značné ztráty. Ale pokud jste diverzifikováni napříč několika kryptoměnami, dopad poklesu likvidity je menší.

Dalším zásadním aspektem řízení rizika likvidity je pochopení tržních podmínek. V určitých obdobích dne nebo roku mohou být úrovně likvidity nižší, například v době mimo trh nebo v období svátků. Uvědomit si tato období a naplánovat si své trades tím může pomoci zmírnit riziko likvidity.

- Použití limitních příkazů: Limitní příkazy vám umožňují určit cenu, za kterou jste ochotni koupit nebo prodat aktivum. To může pomoci chránit se před náhlými cenovými výkyvy způsobenými nízkou likviditou.

- Pravidelné kontroly portfolia: Pravidelná kontrola vašeho portfolia může pomoci identifikovat aktiva, která jsou stále méně likvidní. To vám umožní upravit své pozice před potenciální likviditou.

- Sledování zpráv z trhu: Sledování zpráv z trhu vám může pomoci předvídat události, které by mohly ovlivnit likviditu. Například regulační změny nebo velká ekonomická oznámení mohou způsobit náhlé přesuny likvidity.

Řízení rizika likvidity nakonec znamená být proaktivní a připravený. Pochopením podstaty rizika likvidity a implementací strategií k jeho zmírnění, traders mohou chránit své investice a potenciálně zvýšit své výnosy. Pamatujte, že ve světě obchodování jsou znalosti moc a pochopení rizika likvidity je důležitou součástí těchto znalostí.